La confianza en DeFi comienza con una gestión de riesgos adecuada

DeFi ha entrado en una fase institucional, con grandes inversores probando gradualmente las aguas en ETFs de cripto y tesorerías de activos digitales. El cambio señala la maduración de las finanzas en cadena, introduciendo nuevos instrumentos y contrapartes digitales a los activos tradicionales. Sin embargo, a medida que aumentan los flujos, también lo hacen las preguntas sobre la gestión de riesgo y la resiliencia de la infraestructura subyacente. Para que las instituciones participen con confianza, el ecosistema debe fortalecer sus barreras de protección, estandarizar las divulgaciones de riesgo y asegurar que el acceso a la liquidez se mantenga predecible incluso bajo estrés. El arco amplio es claro: ir más allá de la búsqueda de rendimiento hacia un marco estructurado y auditable que alinee DeFi con las expectativas de las finanzas reguladas.

Conclusiones clave

- La participación institucional en cripto se está expandiendo más allá de la exposición al contado hacia productos regulados y tesorerías de activos digitales, expandiendo la liquidez en cadena y la demanda de infraestructura de grado de gobernanza.

- Se destacan tres áreas principales de riesgo: riesgo de protocolo impulsado por la composabilidad de DeFi, riesgo de reflexividad de estrategias de staking apalancado y de bucle, y riesgo de duración vinculado a plazos de liquidez e incentivos de resolvedores.

- La confianza es el recurso escaso en la próxima fase de DeFi, con barreras estandarizadas y reportes de riesgo interoperables vistos como requisitos previos para un verdadero superciclo institucional.

- Los stablecoins y los activos del mundo real tokenizados están reformulando los fundamentos en cadena, impulsando la demanda institucional y señalando la prominencia de Ethereum como capa de liquidación.

- Las señales de la industria apuntan a una necesidad de marcos de gestión de riesgo compartidos similares a los de las finanzas tradicionales, incluidas estructuras similares a cámaras de compensación y divulgaciones estandarizadas para protocolos DeFi.

Tickers mencionados: $BTC, $ETH

Sentimiento: Neutral

Contexto del mercado: El ascenso de los ETFs regulados y las tesorerías en cadena se sitúa dentro de un impulso más amplio hacia mercados cripto más líquidos, transparentes y auditables. A medida que crecen los flujos institucionales, las condiciones de liquidez y la gobernanza del riesgo darán forma cada vez más a qué primitivas de DeFi escalan y cuáles permanecen como experimentos de nicho.

Por qué importa

El actual aumento de productos institucionales regulados ha hecho más que inflar los TVLs en cadena; ha movido el diálogo de "cuánto rendimiento se puede generar" a "cómo se puede medir, divulgar y gestionar el riesgo a escala." Una visión respaldada por Paradigm sugiere que la gestión de riesgo se trata como un pilar operativo en lugar de una casilla de cumplimiento, subrayando la necesidad de estándares formalizados a medida que DeFi busca atraer huellas de capital más grandes y duraderas. La implicación a corto plazo es un cambio de énfasis de la experimentación rápida a la gobernanza rigurosa, con normas en toda la industria alrededor de la divulgación y la interoperabilidad actuando como la columna vertebral para una adopción más amplia.

Dentro de este marco, la industria ha comenzado a presenciar una convergencia práctica alrededor de tres pilares: la maduración de los stablecoins como herramienta de pago y liquidación, la tokenización de activos del mundo real (RWAs), y la tokenización de instrumentos tradicionales como valores gubernamentales. La estabilidad y escalabilidad de los stablecoins se han vuelto críticas para apoyar la liquidez multi-chain y la liquidación transfronteriza, mientras que los RWAs permiten la replicación en cadena de clases de activos en gran medida tradicionales. En paralelo, grandes instituciones están probando tesorerías tokenizadas y acceso al mercado de valores a través de equivalentes en cadena, insinuando un futuro donde una clase más amplia de productos financieros puede vivir en Ethereum y redes relacionadas. El efecto neto es un sistema financiero en cadena más conectado que retiene las sensibilidades al riesgo familiares a los mercados regulados.

Fuente: EYEn el ámbito de los ETFs institucionales, el apetito ha producido hitos notables. El encuadre de productos negociados en bolsa de Bitcoin y Ethereum regulados ha producido flujos que algunos observadores describen como un indicador de una aceptación más amplia. Específicamente, dos de los lanzamientos de ETF más exitosos en los últimos dos años—el ETF de Bitcoin iShares de BlackRock (CRYPTO: BTC) y el ETF de Ethereum (CRYPTO: ETH)—ilustran una creciente voluntad entre los gestores de activos para llevar activos digitales a los balances. El impulso alrededor de productos relacionados con ETH es particularmente pronunciado, con entradas netas en vehículos de Ethereum construyendo impulso en un espacio ajustado y de alta convicción. Esta dinámica culmina en una realización más amplia: los rieles oficiales de precios y liquidación pueden depender cada vez más de la infraestructura en cadena construida para acomodar controles de riesgo de grado institucional y estándares de reporte.

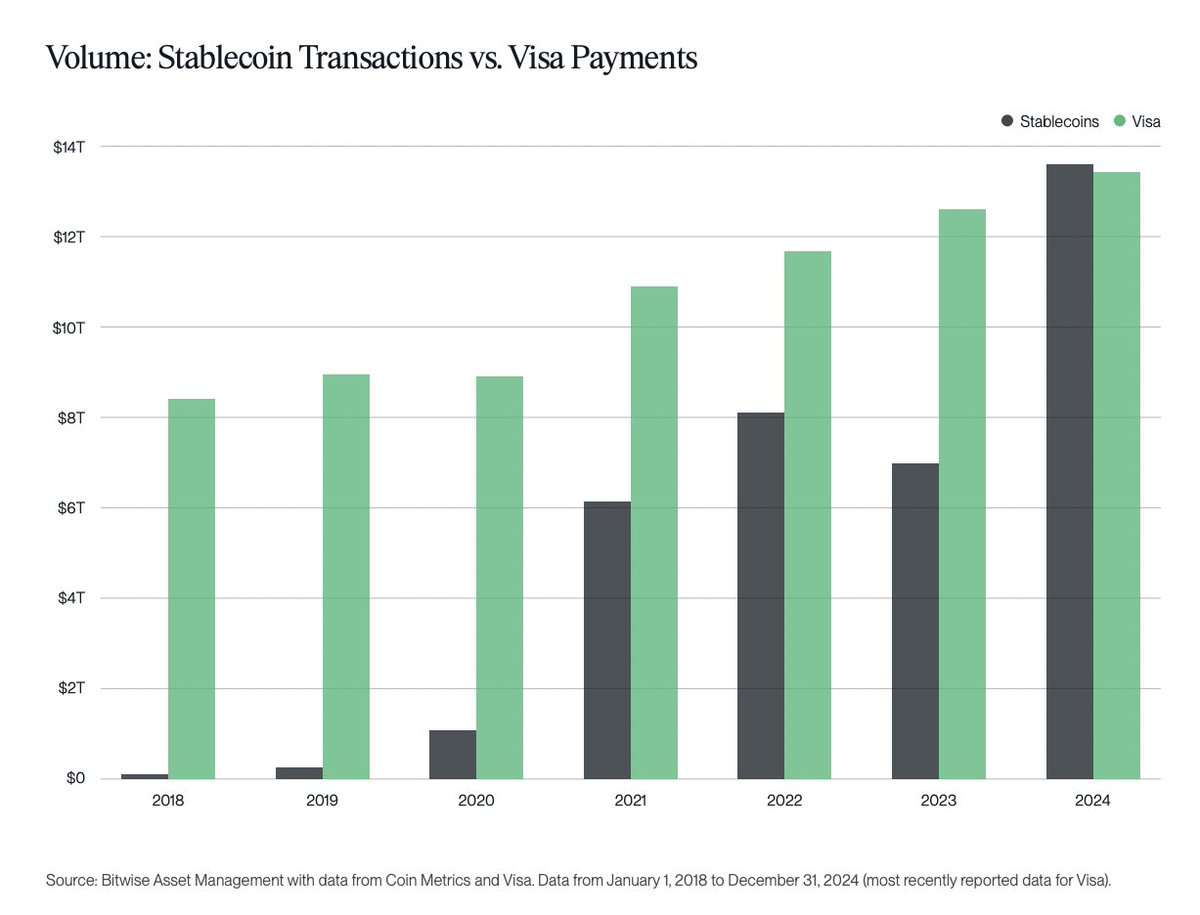

Fuente: Bitwise Asset Management

Fuente: Bitwise Asset Management

Más allá de los ETFs, la narrativa de herramientas en cadena también ha ganado tracción. Los stablecoins se han convertido en el ajuste producto-mercado de cripto a medida que mejora la claridad regulatoria, permitiéndoles funcionar de manera más confiable como rieles de liquidación y amortiguadores de liquidez. Su TVL a través de protocolos se acerca a un hito impactante—casi $300 mil millones—mientras mueven casi tanto dinero cada mes como rieles de pago tradicionales como Visa. Esta capacidad de liquidez, cuando se combina con RWAs tokenizados, introduce una capa de liquidación en cadena más escalable que puede absorber la demanda de grandes instituciones sin comprometer la velocidad o la disciplina de riesgo. La evolución de estos instrumentos señala un camino creíble para la participación a gran escala, especialmente a medida que los estándares de gobernanza y divulgación convergen hacia un rigor similar al de las finanzas tradicionales.

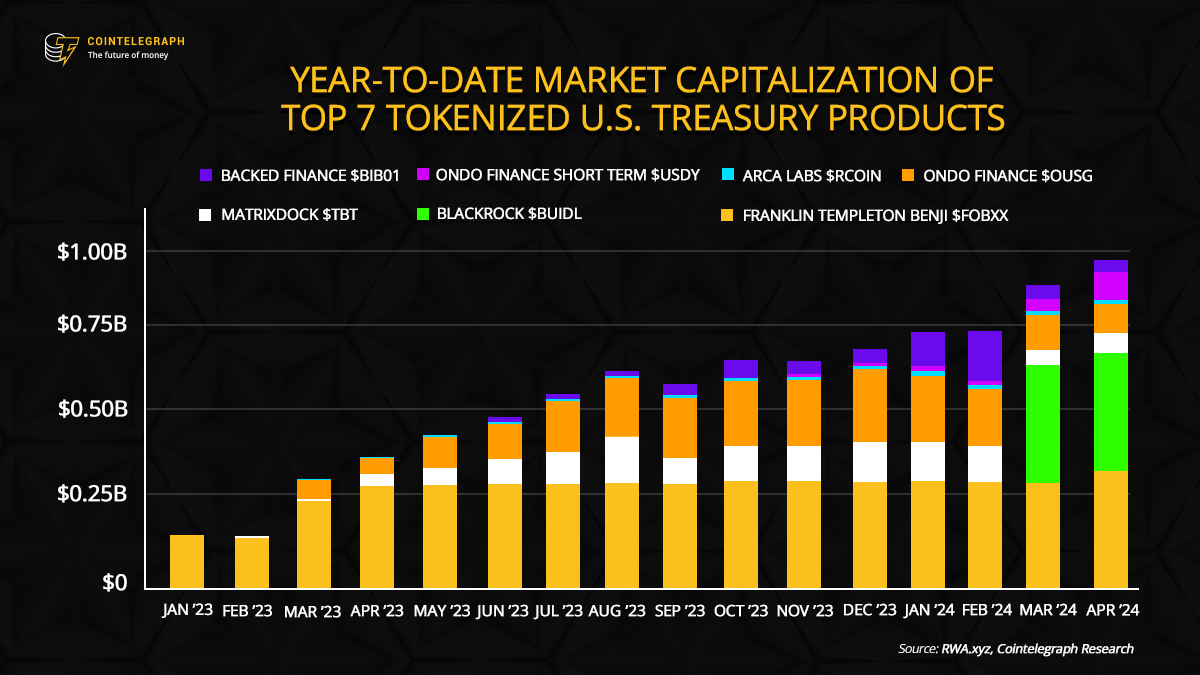

La tokenización sigue siendo un tema central en la estrategia institucional. Robinhood Europe, por ejemplo, ha avanzado proyectos de tokenización a través de su ecosistema de bolsa de valores, mientras que BlackRock ha buscado valores gubernamentales tokenizados a través de su iniciativa BUIDL. La tendencia hacia la conversión de activos del mundo real en tokens digitales negociables se alinea con un impulso más amplio para mejorar la liquidez, accesibilidad y eficiencia en los mercados. A medida que la tokenización escala, plantea preguntas críticas sobre transparencia, custodia y gobernanza; el camino a seguir dependerá de una interoperabilidad robusta y reportes de riesgo estandarizados a través de plataformas.

Fuente: Cointelegraph Research

Fuente: Cointelegraph Research

Todo esto refuerza una percepción central: tanto los stablecoins como los RWAs están reformulando la narrativa de DeFi alrededor de Ethereum como una capa de liquidación e interoperabilidad. La economía en cadena está cada vez más anclada a los mismos bloques de construcción en los que se basan las finanzas tradicionales—delineación clara de riesgo, divulgaciones verificables y rieles de liquidación robustos—mientras preserva la innovación sin permisos que define DeFi. El efecto neto es un impulso hacia un sistema financiero en cadena capaz de incorporar el próximo billón de dólares de capital institucional, siempre que las barreras y estándares se mantengan al ritmo de la innovación.

En una evaluación reciente, Paradigm argumentó que la gestión de riesgo no es simplemente un costo sino una capacidad central que debe estar integrada en el tejido operativo de DeFi. Si las instituciones van a escalar, DeFi necesitará instituciones comparables a las cámaras de compensación y agencias de calificación tradicionales—marcos abiertos, auditables e interoperables para evaluar y reportar riesgo. La evolución no requerirá abandonar la experimentación; más bien, requerirá un enfoque disciplinado del riesgo que pueda ser entendido, verificado y confiado a través de un ecosistema diverso de protocolos, bóvedas y estrategias.

Opinión de: Robert Schmitt, fundador y co-CEO en Cork.

A medida que se construye el impulso, el mercado recompensará cada vez más proyectos que demuestren gestión de riesgo transparente, liquidez verificable e infraestructura resiliente. El próximo año probablemente presentará más claridad regulatoria alrededor de stablecoins, acuerdos adicionales de tokenización y nuevos productos en cadena diseñados para cumplir con estándares institucionales. El superciclo de DeFi, si se desarrolla, será definido no solo por las entradas de capital sino por la profundidad de la gobernanza del riesgo que puede resistir la próxima ola de choques del mercado. En ese sentido, el enfoque cambia de perseguir rendimiento a construir un sistema financiero en cadena duradero que pueda operar a la escala de los mercados tradicionales mientras preserva la apertura que hace único a DeFi.

Qué observar a continuación

- Próximos estándares de la industria para divulgaciones de riesgo cross-chain y reporte de protocolos.

- Desarrollos regulatorios que afecten stablecoins y RWAs tokenizados en jurisdicciones importantes.

- Nuevas presentaciones de ETF o entradas sustanciales en ETFs de BTC y ETH a medida que evoluciona el apetito institucional.

- Proyectos de tokenización ampliados de principales custodios o gestores de activos, incluyendo valores gubernamentales y acciones de primera línea.

- Actualizaciones de gobernanza y mejoras de arquitectura de liquidez que afecten plazos de retiro y parámetros de riesgo en plataformas DeFi líderes.

Fuentes y verificación

- Informe de Paradigm sobre finanzas tradicionales, DeFi y gestión de riesgo en finanzas extensibles.

- Lanzamientos de ETF regulados para Bitcoin y Ethereum por BlackRock, incluyendo flujos de rendimiento.

- Tesorerías de activos digitales de Ethereum (ETH) y dinámicas de mercado que rodean DATs, incluyendo Bitmine Immersion.

- Capitalización de mercado de stablecoins, valor bloqueado e hitos de claridad regulatoria (perspectivas de EY sobre uso de tesorería y DLT).

- Iniciativas de tokenización de Robinhood Europe y esfuerzos de tokenización de BlackRock en valores gubernamentales de EE.UU. (BUIDL).

Este artículo fue publicado originalmente como La confianza en DeFi comienza con una gestión de riesgo adecuada en Crypto Breaking News – su fuente confiable para noticias de cripto, noticias de Bitcoin y actualizaciones de blockchain.

También te puede interesar

Actualización Oficial de Pi Network: Fusión de Mainnet y Mejoras en la Verificación KYC Reveladas

El Peso de la Responsabilidad: Cómo los Constructores de Pi Network Sostienen la Columna Vertebral de la Web3