NYSE dévoile une plateforme de trading de titres tokenisés 24h/24 et 7j/7

La Bourse de New York (NYSE) a annoncé le 19 janvier qu'elle développe une plateforme de trading 24h/24 et 7j/7 et de règlement on-chain de titres tokenisés cotés aux États-Unis et d'ETF. Elle sollicitera les approbations réglementaires avant le lancement.

Conception du trading de titres tokenisés du NYSE

Le NYSE, détenu par Intercontinental Exchange (ICE), a présenté le produit comme un hybride de sa microstructure de marché existante et des rails de tokens. La conception combine le moteur de correspondance Pillar existant avec des systèmes post-transaction basés sur la blockchain. De plus, elle peut prendre en charge plusieurs chaînes pour le règlement et la garde, indique le communiqué.

La même annonce affirme que la plateforme vise un règlement instantané, un financement basé sur des stablecoins, et des ordres dimensionnés en montants en dollars, aux côtés du trading d'actions fractionnées pour les titres tokenisés et les ETF.

La structure décrite par le NYSE maintient l'économie traditionnelle des actionnaires. Les actions tokenisées sur la nouvelle plateforme resteraient fongibles avec les titres émis traditionnellement. Leurs détenteurs tokenisés recevraient des dividendes et des droits de gouvernance.

En outre, le NYSE travaille avec de grandes banques, BNY et Citi, pour soutenir les dépôts tokenisés à travers les chambres de compensation d'ICE. Par conséquent, les membres compensateurs peuvent déplacer de l'argent en dehors des heures bancaires pour répondre aux demandes de marge et de financement à travers les fuseaux horaires.

Impact plus large sur le marché

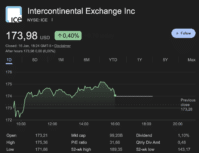

ICE s'échangeait à 173,98 $ (+0,43 %) sur la dernière bande disponible. Les banques partenaires nommées dans le développement comprenaient BNY Mellon (BK) à 121,33 $ (-2,16 %) et Citigroup (C) à 118,04 $ (+0,50 %).

Actions ICE le 19 janvier | Source : Google Finance

Une plateforme NYSE tokenisée 24×7 déplace la contrainte de savoir si le moteur de correspondance peut fonctionner vers savoir si les courtiers-négociants, les flux de travail CCP (contrepartie centrale) et les volets de trésorerie peuvent être compensés à 03h00 ET. Le lien explicite d'ICE avec le financement par stablecoin et les dépôts tokenisés ressemble à une stratégie pour la mobilité des marges le week-end, en concurrence avec les lignes de crédit de courtage prime.

Le premier véritable signal de trading viendra de la séquence de dépôt de la Commission américaine des valeurs mobilières et des échanges (SEC) et de tout texte de règle qui touche les fenêtres de risque CCP.

Dans l'actualité récente, la DTC (US Depository Trust Company) a déclaré que la SEC a émis une lettre de non-action le 11 décembre 2025, autorisant un service de tokenisation pour certains actifs sous garde DTC. La préparation à la production est prévue pour le second semestre 2026.

Entre-temps, il existe une pression parallèle sur le trading d'actions en heures prolongées, notamment la poussée du Nasdaq pour 23 heures par jour, cinq jours par semaine.

nextThe post NYSE Unveils 24/7 Tokenized Securities Trading Platform appeared first on Coinspeaker.

Vous aimerez peut-être aussi

NYSE lance sa plateforme de titres tokenisés avec trading 24h/24 et 7j/7 et règlement instantané

La prévente aux enchères de ZKP se rapproche de 1,7 milliard $ avec des projections massives